Череповец известен прежде всего своим металлургическим заводом. И при его упоминании воображение рисует картины индустриального пейзажа. Однако уже первый взгляд на город разрушает эти стереотипы. Он поражает не только зелеными улицами, но и множеством интереснейших музеев и достопримечательностей. Правда, в самом Череповце от некогда там существовавшего мужского монастыря остался только Воскресенский собор. Если же отъехать от него на 120 км, в национальный парк «Русский Север», можно увидеть четыре монастыря, два из которых имеют мировую славу.

Стальное сердце города-сада

Череповец, который расположен в Вологодской области, — очень зеленый город: здесь более 100 парков и скверов. А еще широкие улицы и бульвары, уютный исторический центр с ухоженными купеческими домами, большая часть которых отреставрирована. Университет, театры, музеи, уютные кафе и современные арт-пространства, красивая набережная с велодорожками и песчаные пляжи.

Взгляд путешественника обязательно остановится на двух красавцах — вантовых мостах Октябрьский и Архангельский, перекинутых через полноводную Шексну. Они соединяют старый и новый город. Стоит заметить, что один из них — это первый вантовый мост в нашей стране, он был построен в 1979 году.

Про музеи и не только...

В Череповце каждый найдет для себя музей по душе. Для тех, кто увлекается историей, — это музей Ивана Андреевича Милютина, знаменитого градоначальника, служившего на этом посту 46 лет. Во время его деятельности было открыто семь учебных заведений, общественная библиотека, музей, книжный магазин, аптека, типография, богадельня при соборе, Дом призрения во имя св. Филиппа и Марии, построена гавань, появилось уличное освещение, проведена телефонная связь. Да и Северная железная дорога прошла именно через вверенный ему город благодаря усилиям Милютина.

Любителей искусства ждет Дом-музей Верещагина, где жила семья, подарившая миру двух выдающихся личностей — знаменитого художника Василия Верещагина и Николая Верещагина, основателя молочной промышленности в России.

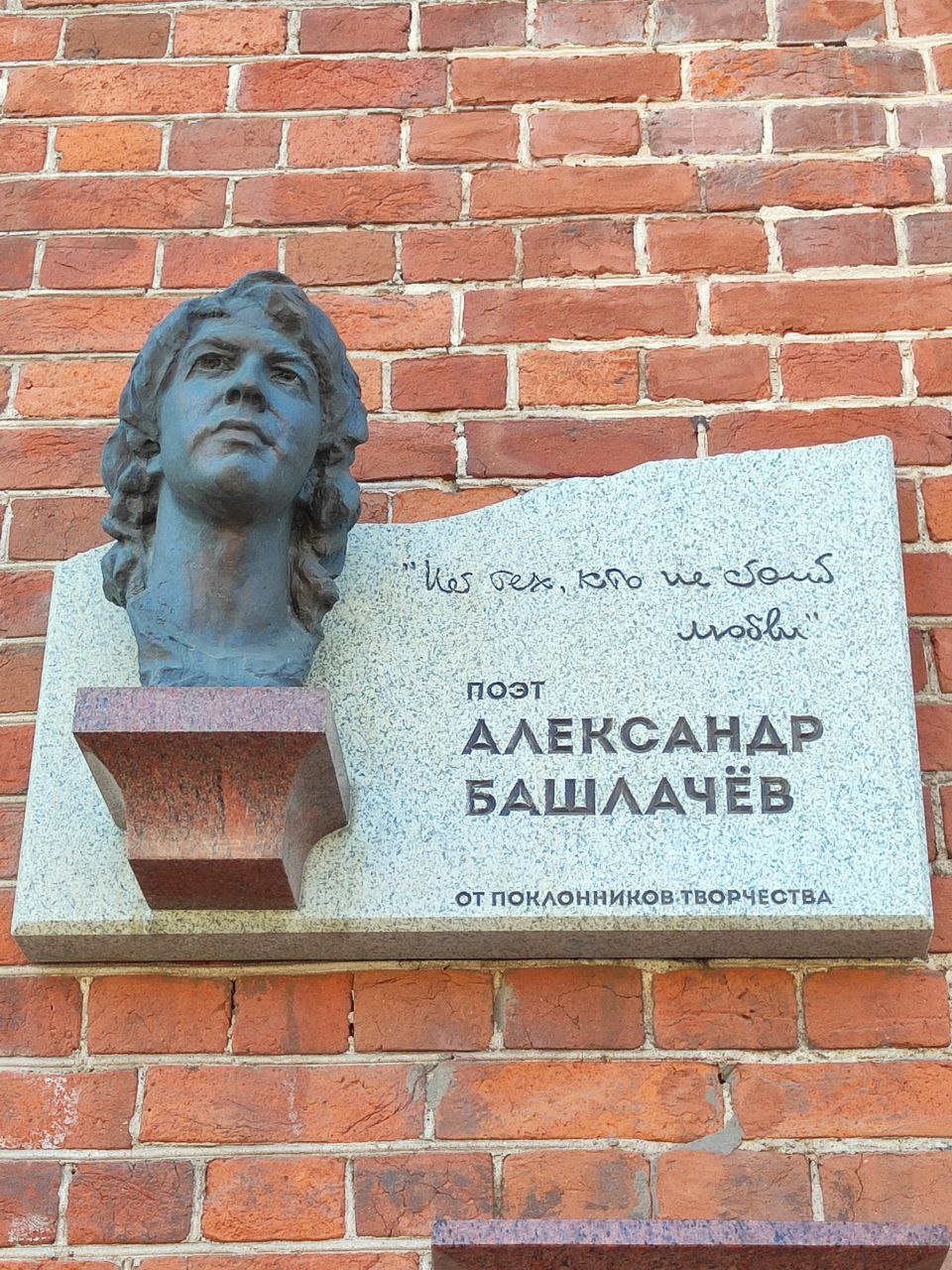

Те, кто увлекается рок-культурой, безусловно включат в свою программу посещение музея Александра Башлачёва — советского поэта, рок-музыканта, барда, певца, на счету которого, за его очень недолгую и уникальную жизнь, порядка 200 концертов, 100 стихотворений, 60 из которых стали песнями. Башлачёв родился в Череповце, а его семья, мать и отец, до сих пор проживают в городе: при их непосредственном участии 3 года назад был открыт этот камерный и совершенно непохожий на другие музей.

Это интересно: Башлачёв играл на 12-струнной гитаре, у которой было 11 струн.

В одном из старых зданий города размещается музей «Самовар», частный музей города. Его здание — памятник архитектуры, объект культурного наследия начала XX века. Ранее здесь располагалось женское профессиональное училище, основанное еще в 1887 году при И. А. Милютине.

Кроме невероятной по количеству и разнообразию коллекции самоваров, в нем можно познакомиться с предметами быта царской России и окунуться в атмосферу тех лет. Полистать старинные книги, посмотреть «сквозь время» в стереоскоп, ну и, конечно, попить чайку из самовара под звуки патефона.

В Доме природы можно увидеть минералы, гербарии, коллекции насекомых и чучела животных, а также познакомиться с живыми представителями водной фауны региона. Экспозиция музея с говорящим названием «От рыбинки к рыбинке» — это 9 панорамных аквариумов, в которых обитают караси, ерши и карпы, стерляди и форель.

У посетителей будет редкая возможность понаблюдать и даже пообщаться с очень коммуникабельным окуньком Немо. Нет, мы не оговорились, как бы это странно ни звучало. Несомненно, слегка абсурдно слышать из уст экскурсовода, что окунек этот особенный и он вроде как наблюдает за посетителями и работниками, распугивая всех других обитателей аквариума, если кто-то из участников экскурсии решает поближе познакомиться с ним. Но маленькая рыбка действительно ведет себя очень осознанно. Пока кто-либо из посетителей стоит у стекла аквариума, Немо тоже «стоит» с другой стороны стекла и очень внимательно смотрит на «собеседника». Хотите верьте, хотите — нет. Но факт остается фактом, проверено сотрудником Profi.Travel.

Это интересно: при посещении этого места обязательно надо загадать желание. У местных есть поверье: если вы встретились взглядом со щукой, то спешите загадать желание, оно точно исполнится.

Знаменитый металлургический гигант «Северсталь» — уникальный комбинат по производству металлопроката, как оцинкованного, так и с полимерным покрытием, приглашает гостей города не только погрузиться в свою историю, разобраться в особенностях и процессах его работы в Музее металлургической промышленности, но и побывать непосредственно на самом производстве, увидеть доменную печь и посетить цех проката.

Несмотря на то, что музей создан сравнительно недавно, это настоящий познавательный центр, в котором можно провести несколько часов, изучая стенды и макеты, играя в интерактивные игры, разгадывая кроссворды и головоломки, примеряя виртуальные доспехи, пробуя себя в роли кузнеца или сотрудника музея. Здесь все сделано новаторски, с душой и, что важно, с юмором.

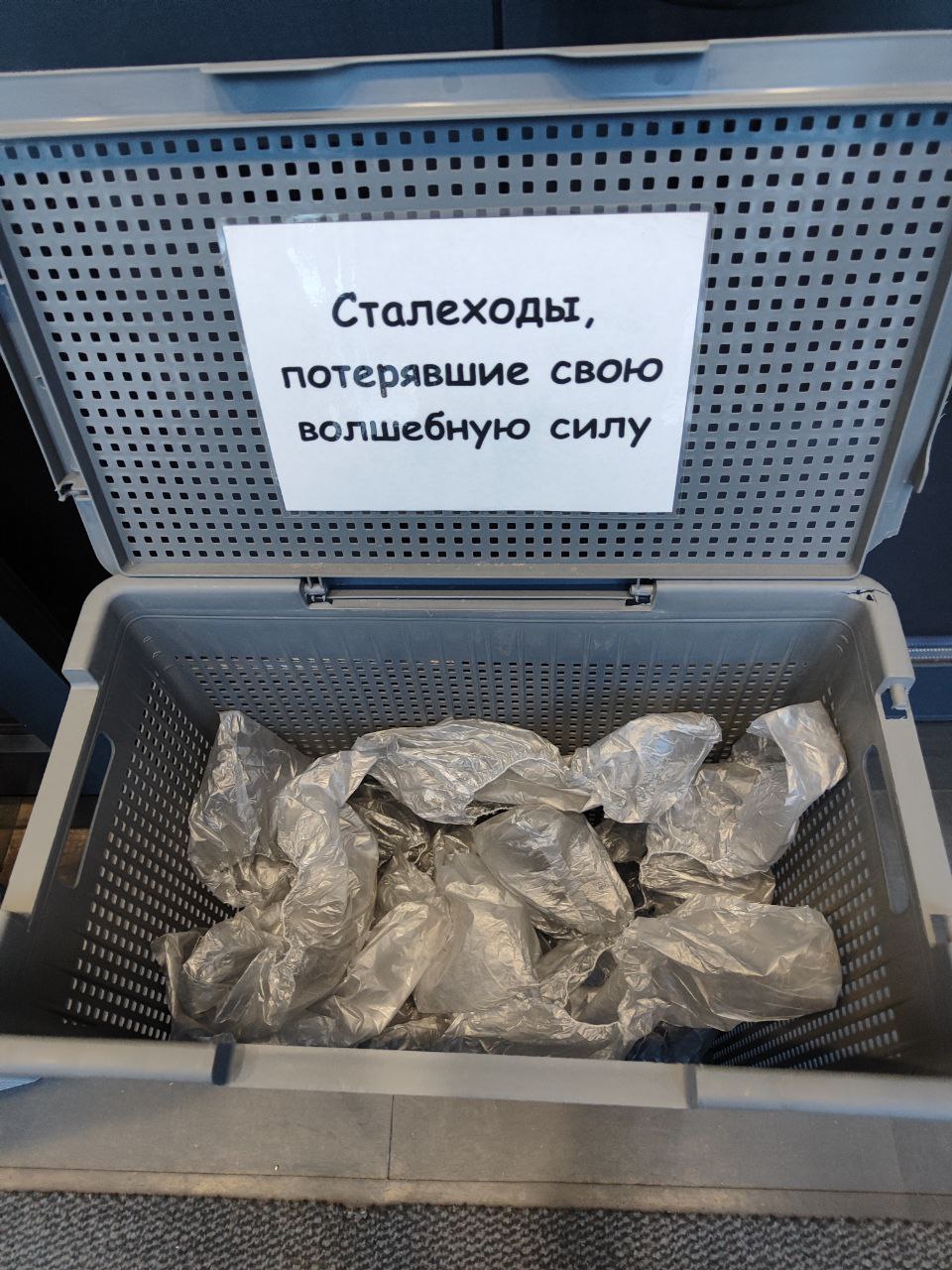

Это интересно: на входе в Музей металлургической промышленности экскурсантам предложат надеть не бахилы, а «волшебные сталеходы». На выходе же — оставить «сталеходы, потерявшие свою волшебную силу».

Безусловно, тур в самое сердце комбината — это поистине незабываемое приключение! Любой желающий в возрасте старше 14 лет может побывать на его территории в составе организованной группы. Заявки подаются через музей. Уже в сентябре этого года туристы смогут увидеть, как работает самая большая из 5 доменных печей «Северянка» — к этому времени будет завершен ее капитальный ремонт.

Череповецкий металлургический комбинат — один из крупнейших в мире заводов по производству стали, это настоящий город в городе. Он расположен на территории площадью 55 000 гектар — с улицами, по которым происходит движение транспорта, и разветвленной сеткой железнодорожных путей. Длина одного только прокатного стана 2 000 (самого производительного стана в стране) составляет почти километр. На предприятии трудятся 24 тысячи человек — в три смены. Деятельность цехов гиганта не должна прекращаться ни на минуту. Многие процессы на заводе максимально автоматизированы. Новейшую печь «Череповчанку», к примеру, обслуживают всего 12 сотрудников.

Огромное внимание уделяется и экологическим аспектам. В печи завода подается кокс и вдувается природный газ, что дает значительный эффект снижения выделения парникового газа в атмосферу. А шлак, получаемый в процессе производства, перерабатывается на 98%. К примеру, из него уже начали делать тротуарную плитку.

Днем рождения комбината считается 24 августа 1955 года, когда на заводе был получен первый металл. А «отцом» этого невероятного гиганта считают российского металлурга, академика Ивана Павловича Бардина, под руководством которого завод был построен всего за 1000 дней.

Это интересно: на территории завода на ряде строений можно увидеть изображение кота. Оказывается, у Ивана Павловича Бардина был любимый кот по кличке Томас Эдисон. И теперь его изображение — некий талисман череповецкого гиганта.

А еще в Череповце можно окунуться в атмосферу помещичьего быта XIX века в усадьбе Гальских или отправиться на речную прогулку и сделать фото двух знаменитых вантовых мостов. Побывать в Детском музее или погрузиться в историю города в историко-краеведческом. Насладиться уникальной коллекцией художественного музея или посмотреть спектакль в «Камерном театре». А можно просто посидеть в кафе «МузСовет» на Советском проспекте или погулять по паркам, аллеям и набережной города-сада.

«Русский Север»

В 120 километрах от Череповца расположен национальный парк «Русский Север», особо охраняемая природная территория в России на территории Кирилловского района Вологодской области. И если в самом Череповце от некогда там существовавшего мужского монастыря остался только Воскресенский собор, то на территории парка расположены 4 монастыря, два из которых имеют мировую известность.

Немного истории... Летом 1397 года два монаха, позже причисленные к лику святых, Кирилл (ученик Сергия Радонежского) и Ферапонт пришли на берег Сиверского озера с особой миссией — основать монастырь, в том числе и для защиты Северного торгового пути. Так был основан один из самых больших на данный момент монастырей в России и Европе — Кирилло-Белозерский мужской монастырь. Сейчас он имеет статус музея, но на его территории есть действующий Малый Ивановский монастырь, который полностью передан церкви. Территория монастыря действительно потрясает своим масштабом и величием: полтора километра каменных стен, 7 метров толщиной и 11 метров высотой, четырнадцать 40-метровых в высоту башен.

Если подняться на одну из башен монастыря, то открывается захватывающий дух вид на озеро и на окрестности. А коллекция музея насчитывает более 50 тысяч экспонатов. Среди них — графика, древнерусская живопись, иконы, ткани, книги и документальные материалы. На осмотр потребуется не один час: как на знакомство с внутренним убранством монастыря, так и на прогулку по его территории.

Это интересно: место очень популярно у режиссеров и операторов как художественных, так и документальных фильмов. Здесь снимались кадры кинокартин «Рожденные революцией», «Обитель», «Апостол» и другие.

Примерно в 20 километрах от Кирилло-Белозерского расположился другой, совершенно непохожий на него ни по масштабам, ни по духу Ферапонтов монастырь. Основал его инок Ферапонт, который трудился вместе с Кириллом над возведением первого монастыря на этих землях. И хотя эта обитель не столь грандиозна по масштабам, она приобрела не меньшую известность.

В храме Рождества Богородицы, находящемся на территории Ферапонтова монастыря, благодаря 30-летнему труду команды реставраторов сохранилась единственная в мире роспись выдающегося представителя московской школы иконописи Дионисия. И именно поэтому Ферапонтов монастырь в 2000 году был включен в список объектов всемирного наследия ЮНЕСКО.

Территория монастыря небольшая, но на ней собраны уникальные коллекции. Так, в трапезной монастыря расположена экспозиция, посвященная истории обители. Здесь можно познакомиться с предметами быта монахов, изучить древнейшее собрание икон из Собора Рождества Богородицы и предметы крестьянской культуры Русского Севера. Но, безусловно, жемчужиной монастыря остается Храм Рождества Богородицы, в котором можно потерять счет времени, находясь в потоке света и силы, исходящем от фресок великого мастера Дионисия.

Это интересно: Дионисий вместе со своими детьми расписывал стены храма Рождества Богородицы 33 дня. А на восстановление фресок ушло 30 лет.

Сейчас в храме действует система, поддерживающая температурно-влажностный режим. За ее работой постоянно наблюдают работники климатологи. В храм пускают группы численностью не более 20 человек и на время не более 15 минут. Все эти меры предпринимаются для сохранения фресок. Важно: фото- и видеосъемка разрешены.